Por Maria Lucia Fattorelli e Rodrigo Ávila

A diretoria do Banco Central (BC), constituída por seu presidente e 8 diretores da instituição, se reuniu nos dias 17 e 18 de setembro de 2024[1] no chamado Comitê de Política Monetária (Copom) para decidir sobre a taxa básica de juros SELIC, quando elevou essa taxa do já elevadíssimo patamar de 10,5% para 10,75% ao ano e, ainda por cima, indicou que poderá subir ainda mais a taxa em próximas reuniões.

Considerando que o índice de inflação oficial divulgado pelo IBGE para os últimos 12 meses até agosto/2024 se encontrava em 4,24%, e que a projeção oficial de inflação para os próximos 12 meses é de 3,2%, a elevação da SELIC a 10,75% coloca o Brasil na posição de maior pagador de taxa básica real do mundo, na ordem de 7,33% ao ano acima da inflação. Esse patamar equivale a SETE vezes a taxa vigente nos Estados Unidos, ou quase DEZ vezes a taxa na Alemanha, enquanto o Japão pratica juros reais NEGATIVOS (de -1,73%) a várias décadas. O único país que no momento pratica taxas reais mais elevadas que o Brasil, a Rússia, não pode ser considerado e entrar no ranking de comparação, pois se encontra em guerra e submetido a inúmeras sanções financeiras e econômicas que tornam a situação daquele país peculiar e sem parâmetro para comparação com os demais países, mas estatísticas elaboradas pelo mercado financeiro continuam incluindo o país em seus levantamentos[2].

No presente artigo abordamos as consequências desastrosas decorrentes da elevação da SELIC; a confissão do BC no sentido de que são os rentistas da dívida pública que determinam a taxa de juros SELIC, e desmontamos as diversas mentiras usadas pelo Banco Central em sua Ata em relação à conjuntura internacional e nacional; ao cumprimento da meta de inflação; ao alegado excesso de investimentos sociais, e à existência de inflação de demanda. Tudo isso por unanimidade (apesar de a maioria da diretoria do Banco Central atualmente ter sido indicada por governos petistas) para tentar sustentar a sua insana decisão de elevar ainda mais a SELIC.

1. CONSEQUÊNCIAS DA ELEVAÇÃO DA TAXA BÁSICA DE JUROS PELO BANCO CENTRAL

No Brasil, as consequências decorrentes desse aumento da Taxa SELIC são muito graves e atingem toda a economia: pessoas, empresas e setor público, tendo em vista que a taxa básica SELIC influencia todas as demais taxas de juros praticadas no Brasil, como informa o próprio site do Banco Central.

Além de aumentar as despesas com juros na esfera pública, tendo em vista o impacto da SELIC sobre os gastos com a chamada dívida pública, a elevação da SELIC afeta também as empresas e famílias que acessam empréstimos e financiamentos, travando toda a economia, como comprova a crescente desindustrialização do país, a queda registrada pelo comércio e a deterioração dos empregos qualificados.

Assim, a elevação da SELIC pelo Banco Central tem provocado danos irreparáveis à economia do Brasil, tendo em vista que:

a) A elevação da SELIC provoca elevação de todas as demais taxas de juros praticadas no país, sobre empréstimos em geral, operações de crédito bancário, cheque especial, cartão de crédito etc., tornando caríssimo o custo do dinheiro e impedindo a sua circulação saudável, afetando negativamente o comércio de bens e serviços, e amarrando toda a economia.

b) A elevação dos juros tem levado inúmeras empresas à falência, aumentando o desemprego e agravando a desindustrialização, gerando atraso socioeconômico.

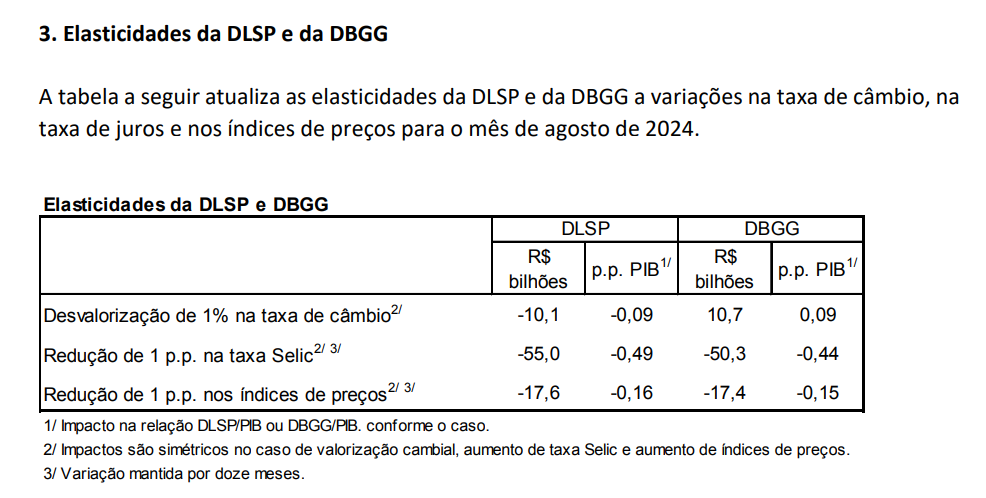

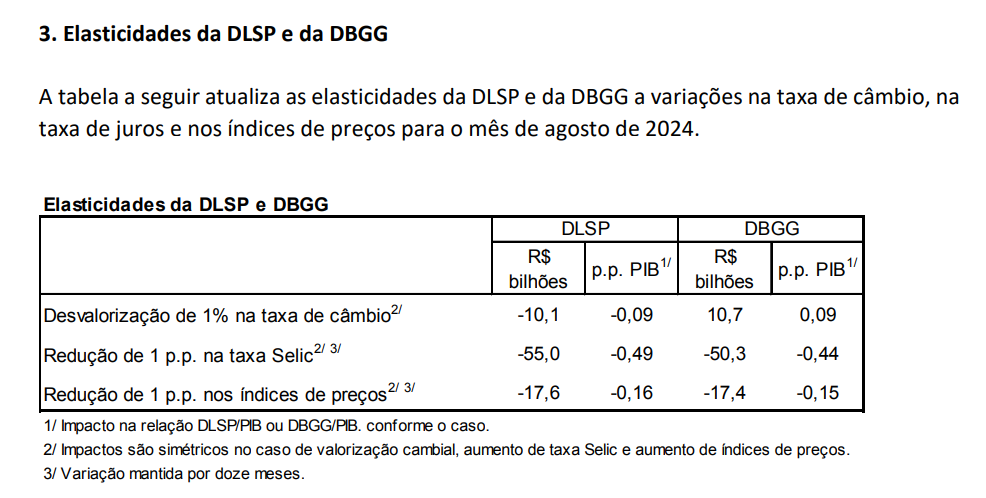

c) A elevação da SELIC provoca gastos excessivos aos cofres públicos e aumento desenfreado da dívida pública. O próprio Banco Central publicou (https://www.bcb.gov.br/content/estatisticas/hist_estatisticasfiscais/202409_Texto_de_estatisticas_fiscais.pdf ) que cada aumento de 1% da SELIC gera R$ 55 bilhões de gastos com juros anuais da dívida líquida do setor público, conforme quadro extraído do referido documento e reproduzido a seguir:

Esse dinheiro sangra o orçamento público e prejudica o atendimento das necessidades sociais urgentes.

d) A elevação da SELIC tem inibido o consumo das famílias, que deixam de realizar projetos, ocasionando redução da atividade econômica, além de levar milhões de pessoas endividadas ao desespero e até ao suicídio diante da falta de condições de saldar seus compromissos que não param de crescer, destruindo lares e provocando imensuráveis desajustes sociais.

e) Os juros elevados não têm servido para controlar a inflação, tendo em vista que a alta de preços tem sido provocada pela elevação de preços administrados pelo governo (principalmente combustíveis e energia elétrica) e de alimentos, devido a fatores relacionados ao mercado internacional, câmbio, clima e decisões de política agrícola, que não estão relacionadas a excesso de demanda, mas a custos, e não são afetados com aumento dos juros. A queda de inflação que tivemos em 2022 decorreu da redução dos tributos incidentes sobre combustíveis e energia elétrica, e não da alta dos juros[3], e a deflação verificada em agosto/2024 decorreu da queda nos preços de energia elétrica e alimentos, por outros fatores que não guardam relação alguma com a alta dos juros pelo BC, como amplamente noticiado[4].

f) Ao contrário de “combater inflação”, a elevação da SELIC e das taxas de juros em geral tem provocado elevação de preços, tendo em vista que os custos financeiros são transferidos para os preços dos produtos e serviços comercializados.

g) A elevação da SELIC aumenta de forma absurda a transferência de dinheiro do orçamento federal ao setor financeiro, levando os bancos a obter lucros recordes através da remuneração diária (Bolsa-Banqueiro[5]) através do abuso das chamadas “Operações Compromissadas” e nos “Depósitos Voluntários Remunerados”, gerando rombo orçamentário e explosão da “dívida pública”.

h) A elevação da SELIC tem aumentado ainda mais o lucro dos bancos, pois enquanto toda a economia sofre com a elevação dos juros, os bancos elevam seus ganhos com os altíssimos juros incidentes sobre os títulos da dívida pública que mantêm em suas carteiras e, adicionalmente, nas operações de remuneração diária operadas pelo Banco Central (Operações Compromissadas e Depósitos Voluntários Remunerados), onerando ainda mais o orçamento federal com essa Bolsa-Banqueiro, que remunera diariamente com base na SELIC ou acima desta taxa. Diante dessa benesse garantida pelo Banco Central, bancos lucram cada vez mais e somente aceitam correr algum risco emprestando às pessoas e empresas a juros cada vez mais estratosféricos, prejudicando a tomada de financiamentos, os investimentos e o consumo, reduzindo-se a atividade econômica e a geração de emprego.

i) A elevação da SELIC compromete o atendimento aos Direitos Sociais, uma vez que grande parte do orçamento público fica comprometido com o pagamento de juros e amortizações da dívida pública[6].

Nenhuma dessas graves consequências foi levada em conta pela diretoria do Banco Central, que ignorou frontalmente parte relevante de seu objetivo previsto na Lei Complementar 179/2021, no que diz respeito a “(…) suavizar as flutuações do nível de atividade econômica e fomentar o pleno emprego.”

2 – MENTIRAS INSERIDAS NA ATA DA DIRETORIA DO BANCO CENTRAL REUNIDA NO COPOM EM 17 e 18/09/2024

Neste tópico, mostramos a inconsistência dos argumentos usados pelo Banco Central na tentativa de justificar a alta da taxa básica de juros SELIC, conforme consta da ata da reunião de sua diretoria no COPOM de 17 e 18.09.2024, a seguir referida como “Ata”.

2.1 – BC MENTIU EM RELAÇÃO À CONJUNTURA INTERNACIONAL

Na Ata consta uma análise inicial sobre a conjuntura internacional, trecho em que a diretoria do Banco Central alega que ainda haveria dúvidas sobre a postura do FED (Banco Central dos Estados Unidos da América do Norte – EUA), o que exigiria “cautela por parte de países emergentes”. No item 8 da Ata, consta que o Banco Central “reforçou que o compromisso dos bancos centrais com o atingimento das metas é um ingrediente fundamental no processo desinflacionário, corroborado pelas recentes indicações de ciclos cautelosos de política monetária em vários países.”

Neste ponto, o Banco Central MENTIU ao dizer que haveria dúvida sobre a postura do FED e OMITIU ESCANDALOSAMENTE que o FED acabara de REDUZIR os juros em 0,5%, para a faixa de 4,75% a 5% (menos que a metade da taxa brasileira), tendo em vista que a notícia acerca dessa redução de taxa de juros nos EUA já estivesse circulando na mídia eletrônica e amplamente publicada quase 4 horas antes do final da reunião da diretoria do Banco Central no COPOM[7]. A Ata também omitiu o fato de que o FED persegue conjuntamente a função de estimular o emprego, tendo reduzido a taxa de juros, enquanto aqui no Brasil essa função é subordinada à política – equivocada e ineficaz – de tentar combater a inflação via aumentos de taxa de juros.

2.2 – BC MENTIU EM RELAÇÃO À CONJUNTURA NACIONAL

Em relação à conjuntura nacional, consta da Ata que “o conjunto dos indicadores de atividade econômica e do mercado de trabalho têm apresentado dinamismo maior do que o esperado, o que levou a uma reavaliação do hiato para o campo positivo.” Em outras palavras, a diretoria do Banco Central está dizendo que haveria emprego em excesso, e que isso faria com que a economia operasse acima de sua capacidade, gerando inflação, o que é uma mentira, como se explica a seguir.

O indicador do “Nível da Ocupação” (o percentual de ocupados na população) aumentou somente 1,1% (de 57,0% para 58,1%) nos últimos 12 meses terminados em agosto/2024, restando ainda 7,3 milhões de desempregados, 22 milhões de “empregados” informais e 19 milhões de pessoas trabalhando por “conta própria” sem CNPJ[8]. Adicionalmente, o nível atual da atividade econômica refletido no crescimento do PIB[9] se encontra apenas cerca de 8% superior ao patamar de 10 ANOS ATRÁS, em 2014. Se tomarmos o nível de PIB per capita, o resultado revela de forma ainda mais grave a estagnação econômica do país: um crescimento de apenas 2,93% em um decênio[10].

O item 11 da Ata menciona os “ganhos reais nos salários nos últimos meses”, como uma suposta prova de que haveria uma demanda exagerada no país. Porém, quando analisamos os dados oficiais mais recentes disponibilizados pelo IBGE[11] antes da referida reunião da diretoria do BC, verificamos que o rendimento médio das pessoas (no trimestre que abrange os meses de junho, julho e agosto de 2024) ainda estava inferior ao mesmo período de 2020, ano de início da pandemia. Adicionalmente, a classe trabalhadora brasileira tem sofrido confisco diante da falta de atualização da tabela de imposto de renda, tendo sua renda subtraída por taxação indevida e confiscatória que atinge tanto trabalhadores do setor privado como público, sendo que esses últimos estão sem reposição inflacionária há vários anos e, quando aposentados, ainda são duplamente confiscados, pois continuam pagando a contribuição previdenciária. Diante disso, onde estariam os ganhos reais nos salários? Para completar, o salário-mínimo vigente no Brasil (R$ 1.412,00) é um dos menores do mundo, sendo 5 vezes inferior ao “Salário-Mínimo Necessário”[12], calculado pelo DIEESE em R$ 6.657,55, para setembro de 2024[13].

É evidente a ausência do alegado “dinamismo econômico” ou de algum “ganho real de salários”, usados como justificativa para subir a taxa básica de juros SELIC, como se essa alta fosse algo necessário para conter tais fatores supostamente provocadores de inflação.

Na realidade, além de a inflação no Brasil ser provocada por aumento de preços administrados pelo governo (combustíveis, energia elétrica etc.) e pelo aumento do preço de alimentos (em decorrência do aumento dos preços administrados e por fatores ligados a clima, sazonalidade etc.), quando o Banco Central aumenta os juros, ele provoca AUMENTO DA INFLAÇÃO, pois eleva os custos financeiros das empresas e desestimula os investimentos, reduzindo a capacidade instalada do país. E ainda mente ao alegar que o nível pífio de atividade econômica no país seria exagerado e deveria ser contido com elevação de juros.

2.3 – BC MENTE EM RELAÇÃO AO CUMPRIMENTO DA META DE INFLAÇÃO

Da Ata consta que “a inflação medida pelo Índice Nacional de Preços ao Consumidor Amplo (IPCA) cheio assim como medidas de inflação subjacente se situaram acima da meta para a inflação nas divulgações mais recentes. As expectativas de inflação para 2024 e 2025 apuradas pela pesquisa Focus encontram-se em torno de 4,4% e 4,0%, respectivamente.”

Na verdade, no dia 10.09.2024 já havia sido divulgada, inclusive pela grande mídia[14], a DEFLAÇÃO do IPCA em agosto (-0,02%), sendo que nos últimos 12 meses (terminados em setembro/2024) a inflação acumulou 4,42%, ABAIXO DO LIMITE DA META (que é de 4,5%), ao contrário do que afirmou o Banco Central em sua Ata.

Em sua Ata, o BC ignora que a meta de 3% possui um intervalo de tolerância de 1,5%, embora tenha reconhecido que até mesmo as expectativas de inflação feitas pelos próprios rentistas da dívida pública (na “pesquisa Focus”, citada na Ata) estão abaixo do limite da meta.

Na falta de argumentos, tendo em vista que a inflação tem estado dentro da meta estabelecida pelo Conselho Monetário Nacional (CMN, que atualmente é composto por apenas 3 membros: o presidente do BC, e ministros da Fazenda e Planejamento), o BC menciona o termo “inflação subjacente”, medida etérea que procuraria captar a tendência dos preços, no entanto, não explica ou indica qualquer fato econômico, técnico ou científico que pudesse respaldar uma possível tendência de alta real de inflação. Observa-se, portanto, que ainda que a meta de inflação estabelecida pelo CMN (no qual o governo tem maioria frente ao BC) esteja sendo cumprida, o Banco Central lança mão de argumentos questionáveis para justificar aumentar a já elevadíssima taxa básica de juros SELIC.

2.4 – BC MENTE EM RELAÇÃO AO ALEGADO EXCESSO DE INVESTIMENTOS SOCIAIS

No item 10 da Ata consta que a “política fiscal expansionista e vigor nas concessões de crédito às famílias segue indicando um suporte ao consumo e consequentemente à demanda agregada”, o que significa que a diretoria do Banco Central estaria vendo um excesso de investimentos (política fiscal expansionista) que se refletiria no aumento de consumo das famílias e em excesso de demanda.

Na realidade, a atual política fiscal não tem sido de forma alguma “expansionista”, dado que o rigoroso “arcabouço fiscal” prevê o pífio teto máximo de apenas 2,5% de crescimento real anual para os investimentos sociais. Enquanto isso, o maior gasto público e que tem se expandido de forma preocupante é o gasto com os juros da chamada dívida pública seus mecanismos, gasto sobre o qual o Banco Central tem grande responsabilidade e que permanece sem limite ou controle algum.

Adicionalmente, a inflação não tem sido causada por uma suposta demanda aquecida (que precisaria ser contida por uma alta nos juros), mas sim, por preços administrados pelo próprio governo e preços de alimentos, que não caem com a alta de juros.

Nos itens 12 e 13 da Ata, a diretoria do Banco Central chega ao absurdo de dizer que o país deveria realizar mais reformas estruturais (como as da Previdência e Administrativa); aprofundar ainda mais a “disciplina fiscal” e reduzir as políticas de subsídio ao crédito direcionado (a exemplo dos créditos à habitação, que têm juros reduzidos) para, assim, estabilizar a dívida pública, para que os “agentes de mercado” (ou seja, os rentistas da dívida pública) possam reduzir as suas expectativas de inflação e, dessa forma, os juros poderiam baixar.

Esses itens da Ata mostram que a diretoria do Banco Central defende atender a todas as demandas do mercado financeiro, sacrificando a sociedade brasileira com mais contrarreformas, mais cortes de investimentos públicos, mais juros altos até para habitação, como se tudo isso é que estivesse desestabilizando a dívida pública, impedindo a queda dos juros. Na realidade, o que tem provocado aumento explosivo da dívida pública (R$ 55 bilhões por ano a cada 1% de elevação da Selic) são exatamente os juros altos definidos pelo Banco Central, como ele próprio informa na tabela que reproduzimos a seguir, e demais mecanismos financeiros que alimentam o Sistema da Dívida no Brasil, em especial a “Bolsa Banqueiro” (operações compromissadas, depósitos voluntários remunerados”[15]), swaps cambiais, dentre outros.

Ademais, o rombo das contas públicas não está e nunca esteve nos investimentos sociais, mas sim no gasto estéril com a chamada dívida pública sem contrapartida alguma em investimentos, como já declarado pelo Tribunal de Contas da União[16]. Assim, não precisamos de contrarreforma da Previdência ou Administrativa, como pregam o mercado financeiro e seus agentes, mas sim de um enfrentamento do Sistema da Dívida, por meio de auditoria integral, com participação social, a fim de interromper os mecanismos que têm gerado dívida pública sem contrapartida em investimentos no país.

É importante registrar que no período de 2005 a 2015 apurou-se R$ 1 trilhão de Superávit Primário[17] e, no mesmo período, o estoque da dívida interna federal saltou de R$ 89 bilhões para R$ 4 trilhões, o que prova a inconsistência da alegação acerca de “excesso de investimentos sociais”. O que tem feito a dívida pública explodir é o gasto com juros abusivos e demais mecanismos do Sistema da Dívida.

A fórmula de cálculo do “Resultado Primário”, que deixa de lado todas as receitas e despesas financeiras, como o gasto com juros, ainda omite diversas fontes de receitas públicas, tais como o recebimento de pagamentos de dívidas pelo governo federal, os lucros do Banco Central, remuneração da conta única do Tesouro, dentre outras, as quais têm sido desviadas para o pagamento de gastos com a dívida pública. Diante dessa omissão, o volume efetivo de receitas fica reduzido e, eventualmente, são apurados “déficits primários”, como verificado de 2014 em diante, os quais visam dar a impressão de que o governo estaria gastando muito com serviços sociais e com a estrutura do Estado e se endividando para cobrir a tais gastos, o que é completamente refutado por dados oficiais.

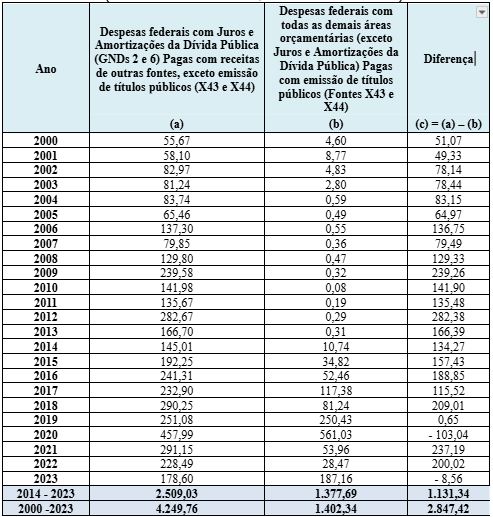

Na realidade, a chamada dívida pública não tem servido para financiar gastos sociais, mas sim o contrário, tem RETIRADO anualmente centenas de bilhões de receitas das áreas sociais[18], como mostra a tabela a seguir.

Diferença entre as Despesas Federais com Juros e Amortizações da Dívida Pública pagas com recursos de outras fontes (exceto emissão de títulos públicos) e as Despesas Federais com todas as demais áreas orçamentárias (exceto pagamento de juros e amortizações da dívida pública) pagas com emissão de títulos públicos

(Valores Correntes em R$ Bilhões – 2000 a 2023)

Fonte: Elaboração própria com dados do Painel do Orçamento Federal (SIOP/ME), disponível em https://www1.siop.planejamento.gov.br/painelorcamento/

A tabela acima, construída com dados oficiais, prova a inconsistência da alegação contida na Ata, no sentido de que os gastos sociais estariam desestabilizando a dívida pública, pois os dados mostram o contrário.

Ao dizer, em sua Ata, que seriam necessários mais cortes de investimentos sociais para que sejam reduzidas as expectativas de inflação, a diretoria do Banco Central reafirma seu compromisso com o chamado “tripé macroeconômico” neoliberal[19] e confessa que se pauta pela vontade do mercado financeiro e que as expectativas dos rentistas é que determinam a taxa de juros. Infelizmente, esta visão tem sido adotada também pelo atual Ministro da Fazenda[20].

Tais recomendações da diretoria do Banco Central representam grave violação ao Artigo 6º da Constituição Federal, que define os Direitos Sociais: “São direitos sociais a educação, a saúde, a alimentação, o trabalho, a moradia, o transporte, o lazer, a segurança, a previdência social, a proteção à maternidade e à infância, a assistência aos desamparados, na forma desta Constituição.” Também violam o Artigo 192 da Constituição, o qual determina que o sistema financeiro nacional deve ser “estruturado de forma a promover o desenvolvimento equilibrado do País e a servir aos interesses da coletividade”.

2.5 – BC MENTE EM RELAÇÃO À EXISTÊNCIA DE INFLAÇÃO DE DEMANDA

No item 16 da Ata, a diretoria do Banco Central afirma que a inflação estaria descontrolada e seria resultante de uma suposta demanda aquecida, que teria de ser contida via alta de juros:

“(…) a inflação de serviços, que tem maior inércia, assume papel preponderante na dinâmica desinflacionária no estágio atual. Debateu-se então o papel da dinâmica do mercado de trabalho e das expectativas de inflação para a determinação da inflação de serviços. Concluiu-se que a inflação corrente, medida pelo índice cheio ou por diferentes medidas de núcleo, em níveis acima da meta, em contexto de dinamismo da atividade econômica, torna a convergência da inflação à meta mais desafiadora.”

O que temos visto é o contrário: o setor do comércio reclamando de queda do consumo das famílias[21], a indústria reclama de queda no consumo de bens industriais[22], e a inflação nos preços de serviços tem se desacelerado desde 2022, como mostra pesquisa do IPEA[23], de forma que não se comprova a demanda aquecida alegada pelo Banco Central.

Adicionalmente, dados oficiais do índice IPCA divulgados pelo IBGE[24], comprovam que 73% da inflação acumulada de janeiro a agosto de 2024 (informação que já estava disponível antes da reunião do COPOM) decorrem de preços que não têm relação alguma com uma suposta demanda aquecida, ou seja, não caem com a alta dos juros: preços administrados pelo próprio governo (como combustíveis, energia elétrica, telefonia, água, transporte público, medicamentos, planos de saúde), preços de alimentos (por fatores climáticos e pela priorização da agricultura de exportação, em detrimento da agricultura familiar, principal fonte de alimentos para consumo interno) e as próprias tarifas bancárias. Interessante observar que os bancos se dizem muito preocupados com a inflação, mas subiram as suas tarifas em quase 7% apenas nos 8 primeiros meses do ano.

3 – MENTIRAS RESPALDARAM A ALTA DA SELIC POR UNANIMIDADE

A decisão da diretoria do Banco Central se deu no dia 18/09/2024, quando, por unanimidade[25], elevaram a SELIC e ainda afirmaram que este seria o início de aumentos graduais da taxa, conforme constou dos itens 21 e 23 de sua Ata: (…) “Todos os membros do Comitê concordaram em iniciar gradualmente o ciclo de aperto de política monetária” (…) “decidiu, por unanimidade, elevar a taxa básica de juros em 0,25 ponto percentual, para 10,75% a.a.”.

Essa decisão, contrária a inúmeros discursos do atual presidente da República eleito e a diversos integrantes de seu grupo político, constitui forte evidência de que a “autonomia” ou “independência” do Banco Central (em relação ao Poder Executivo, ao que interessa de fato à economia real do país e aos anseios da população) já se encontra em um patamar extremamente elevado. Apesar disso, o seu presidente e diretores querem mais, com a Emenda Constitucional 65/2023, que amplia ainda mais essa desvinculação do órgão da estrutura institucional do governo e transforma o BC em um empresa regida pelo direito privado, com pessoal contratado pela CLT.

Além dessa decisão acerca da alta da SELIC ter se respaldado em mentiras já desmontadas anteriormente, considerando as atuais circunstâncias da economia brasileira, que está operando em níveis de atividade econômica praticamente estagnados e rendimentos médios inferiores a patamares observados em anos anteriores, o Banco Central deveria reduzir fortemente as taxas de juros para, no mínimo, equipará-las às taxas praticadas nos demais países desenvolvidos. Deveria também ampliar a quantidade de moeda em circulação para possibilitar a geração de investimentos, riqueza e renda, e parar de esterilizar mais de R$ 1,6 TRILHÃO nos mecanismos de remuneração diária aos bancos (Operações Compromissadas e Depósitos Voluntários Remunerados) e ainda por cima gastar centenas de bilhões de reais anualmente com o pagamento dessa Bolsa-Banqueiro aos bancos.

4 – CONFISSÃO DE QUE SÃO OS RENTISTAS DA DÍVIDA PÚBLICA QUE DETERMINAM A TAXA DE JUROS SELIC

No item 14 da Ata, a diretoria do Banco Central novamente confessa, de forma ainda mais clara, que fica desconfortável em não atender às expectativas dos rentistas e que tomará as decisões que garantam a sua credibilidade junto ao mercado, ou seja, os rentistas da dívida pública é que determinam a taxa de juros por meio de suas “expectativas de inflação” declaradas na pesquisa Focus:

“14. A desancoragem das expectativas de inflação é um fator de desconforto comum a todos os membros do Comitê. A reancoragem das expectativas é um elemento essencial para assegurar a convergência da inflação para a meta ao menor custo possível em termos de atividade. O Comitê avalia que a condução da política monetária é um fator fundamental para a reancoragem das expectativas e continuará tomando decisões que salvaguardem a credibilidade e reflitam o papel fundamental das expectativas na dinâmica de inflação.”

É importante ressaltar que as grandes instituições financeiras que opinam na pesquisa Focus são também os grandes rentistas que lucram ainda mais quando a SELIC sobe, tendo em vista que mais da metade dos títulos públicos federais se encontram em poder de bancos e seus fundos de investimento, conforme dados divulgados pelo Tesouro Nacional que informa apenas os setores econômicos[26] que detêm os títulos públicos federais. Enquanto isso, o chamado “Tesouro Direto”, reiteradamente apontado como um suposto exemplo de que haveria ampla participação de pessoas comuns como investidores de dívida pública federal, responde por apenas 1,49% de seu estoque[27].

CONCLUSÃO

A análise da Ata referente à decisão da diretoria do Banco Central reunida no COPOM em setembro revelou que as razões nela contidas para procederem à elevação da taxa básica de juros SELIC não têm respaldo nos dados e fatos comentados no decorrer do texto, resumidos a seguir, em sentido contrário ao alegado pela diretoria do BC na referida Ata:

no que se refere à conjuntura internacional, o FED (Banco Central dos Estados Unidos) reduziu a taxa de juros;

no que se refere à conjuntura nacional, a economia brasileira está operando em níveis de atividade econômica praticamente estagnados e rendimentos médios inferiores a patamares observados em anos anteriores;

o nível atual de inflação se encontra dentro do limite da Meta, e tem sido provocada por preços administrados e preços de alimentos, que não se reduzem quando o BC eleva os juros;

a maior parte (73%) da inflação de janeiro até agosto de 2024 foi causada por fatores que nada têm a ver com uma suposta demanda aquecida, mas sim, com preços administrados pelo governo e preços de alimentos, que também não caem com a alta de juros;

o nível de investimentos sociais não é excessivo, pelo contrário, tem sido severamente constrangido por causa das regras do “arcabouço fiscal”, que além de impor teto rebaixado, tem exigido cortes e contingenciamentos;

a dívida pública não tem financiado investimentos sociais, pelo contrário, tem absorvido recursos de outras fontes distintas da emissão de títulos públicos que deveriam financiar investimentos sociais, mas estão sendo usados para pagar gastos com a dívida pública, que representa o verdadeiro ralo de recursos públicos, devido aos pagamentos de juros exorbitantes e amortizações;

ao contrário de se basear em “expectativas” de rentistas, o BC deveria pautar suas decisões no que de fato está acontecendo no país, medindo cautelosamente as nocivas consequências da elevação de juros para todo o conjunto da sociedade

Diante disso, é preciso que a sociedade se mobilize para inverter essa lógica, cabendo também medidas judiciais que visem questionar o grave desvio de finalidade da política monetária implementada pelo Banco Central, que ao invés de controlar a inflação e fomentar a atividade econômica no país, tem enriquecido os que já são muito ricos: os rentistas da dívida pública, enquanto prejudica toda a economia do país e as finanças públicas, devido ao aumento exponencial do gasto com juros.